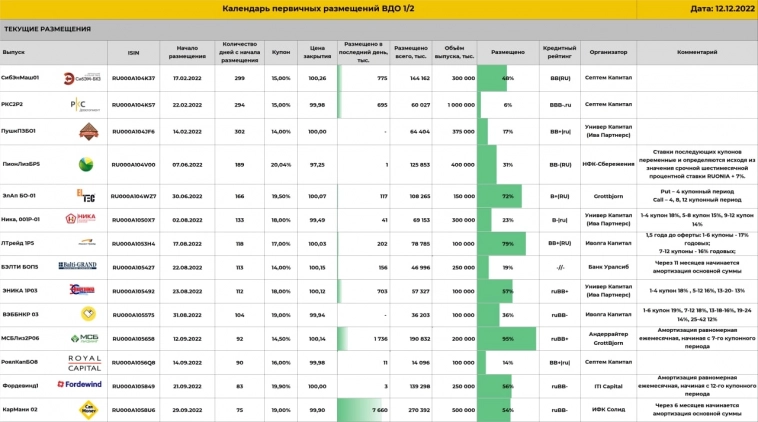

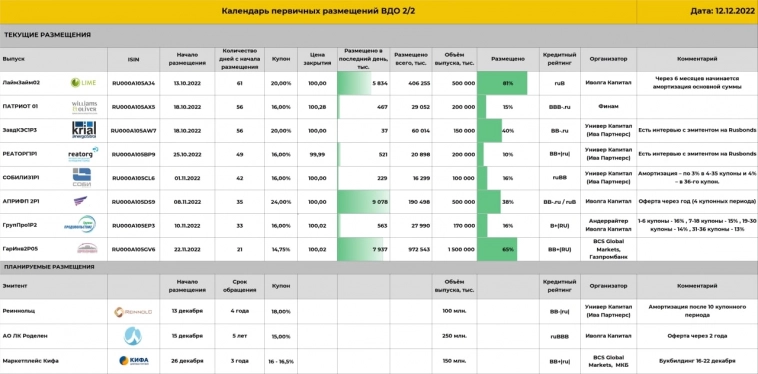

Блог компании Иволга Капитал |Первичный рынок ВДО в декабре. Календарь размещений на утро 13 декабря

- 13 декабря 2022, 09:19

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Интервью с Денисом Левицким, гендиректором ЛК Роделен. Прямой эфир 13 декабря в 17:00

- 12 декабря 2022, 15:40

- |

Во вторник 13 декабря в 17:00 в эфире PRObonds — Денис Левицкий, генеральный директор ЛК Роделен.

Денис – без преувеличения знаковая фигура для розничного сегмента облигаций. ЛК Роделен вышла на рынок ВДО еще в 2018 году. За это время компания привлекла и полностью погасила 2 облигационных выпуска, получила кредитный рейтинг и повысила его до ВВВ. Роделен – из тех немногих, кто создал розничный рынок облигаций в его нынешнем виде.

Ждем интересного общения о лизинговой отрасли, ВДО, и возвращении ЛК Роделен на облигационный рынок.

Подключайтесь и задавайте вопросы.

( Читать дальше )

Блог компании Иволга Капитал |Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

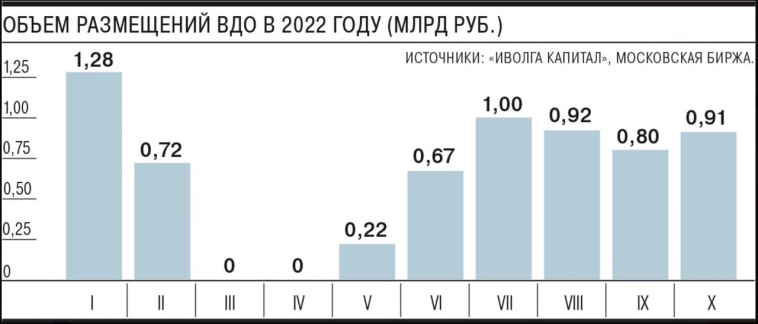

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

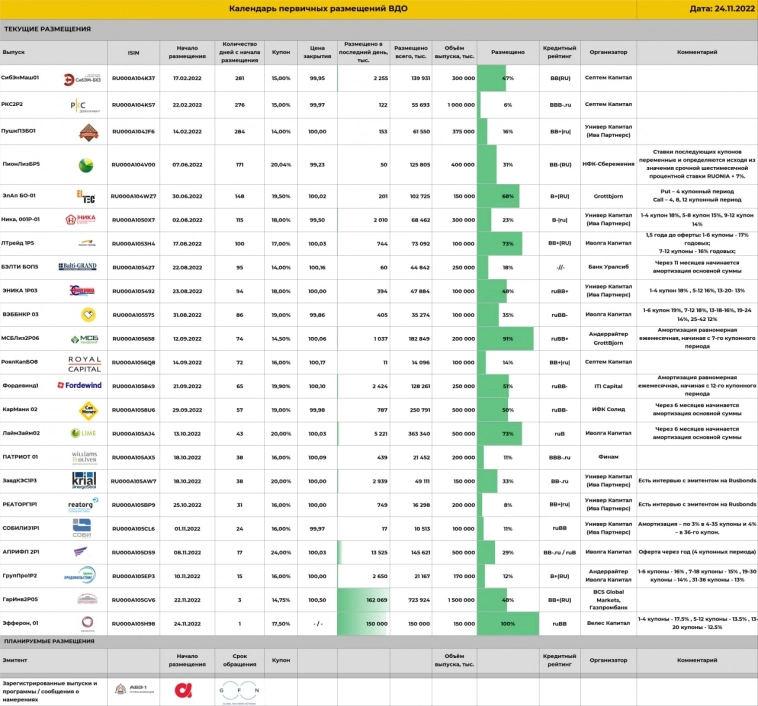

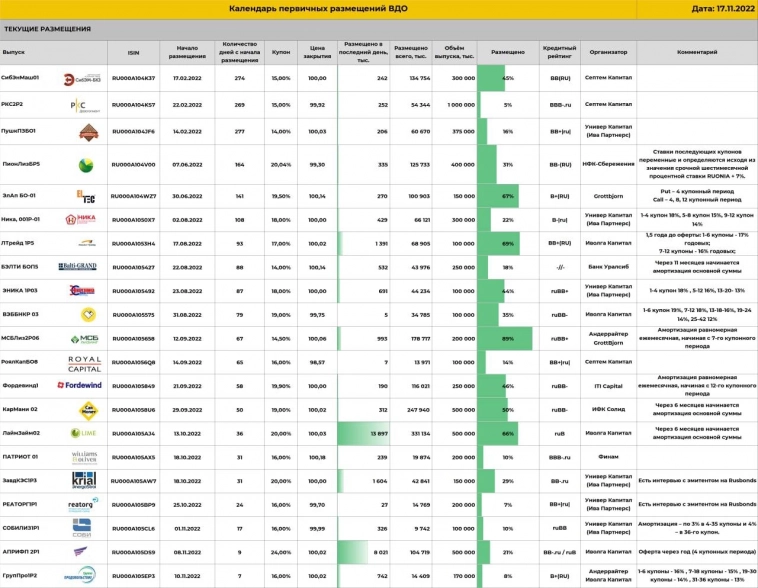

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. 23 выпуска в процессе.

- 25 ноября 2022, 11:07

- |

А пока Иволга Капитал продолжает размещения:

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

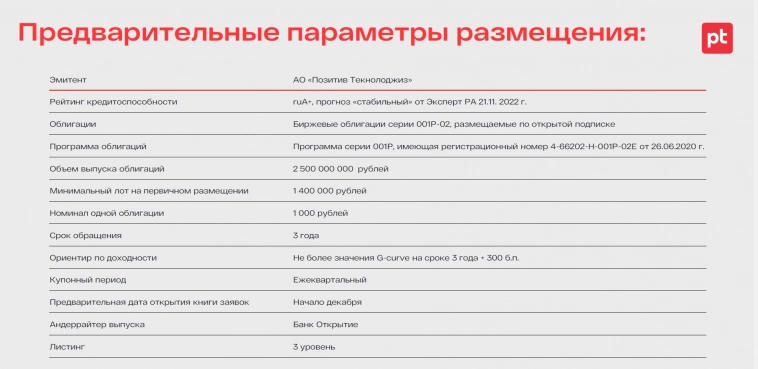

Блог компании Иволга Капитал |АО "Позитив-Текнолоджиз" планирует размещение облигаций на 2,5 млрд рублей.

- 22 ноября 2022, 14:02

- |

Подробная информация о компании и выпуске облигаций в презентации.

21 ноября рейтинговое агентство «Эксперт РА» присвоило АО «Позитив Текнолоджиз» рейтинг кредитоспособности на уровне ruA+ со стабильным прогнозом. Пресс-релиз о присвоении рейтинга размещен на сайте «Эксперт РА».

В настоящее время в обращении находится выпуск биржевых облигаций «Позитив Текнолоджиз» на 375 млн рублей.

Материал не является инвестиционной рекомендацией.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

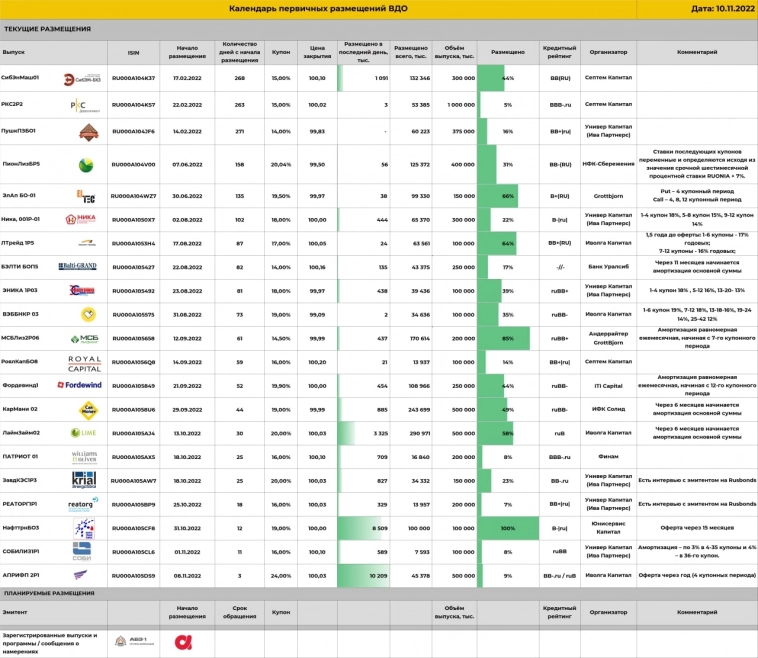

Блог компании Иволга Капитал |Календарь первичных размещений ВДО. Продолжаются размещения АПРИ Флай Плэнинг, Лайм-Займ, Вэббанкир, Лизинг-Трейд.

- 18 ноября 2022, 11:30

- |

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

Не является индивидуальной инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |АПРИ Флай Плэнинг: качественное изменение компании с дебютного выпуска облигаций.

- 11 ноября 2022, 17:46

- |

АПРИ один из первых эмитентов на рынке ВДО, интересно посмотреть какой путь компания проделала с момента дебюта на облигационном рынке?

Дебютный выпуск объёмом 200 млн компания разместила в 2018 году, тогда объём строительства компании составлял менее 80 тыс. кв. м, к текущему моменту объём строительства составляет уже 220 тыс. кв. м.

Кроме объёмов стройки улучшилась и географическая диверсификация: к основному региону Челябинску добавились Сургут и Екатеринбург.

Финансовый профиль компании также значительно улучшился. С 2019 года у компания показывает значительный рост основных финансовых показателей. Эмитент последовательно увеличивает доходы и снижает уровень долговой нагрузки.

Качественно улучшилось и корпоративное управление группы: в 2022 году была разработана стратегия по управлению рисками, в состав СД вошли два независимых члена, а также созданы профильные комитеты при СД. Дополнительно к рейтингу от Эксперт РА компания стала получать рейтинг в НКР. В текущем году запустили IR сайт, на котором публикуются основные финансовые результаты и ежемесячные данные по продажам: invest.flyplaning.ru/

( Читать дальше )

Блог компании Иволга Капитал |Календарь первичных размещений ВДО на утро 11.11.22 г.

- 11 ноября 2022, 09:16

- |

Напоминаем, продолжаются размещения:

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Скрипт заявки на участие в размещении облигаций ООО «Группа «Продовольствие» (ruB+, 170 млн руб., купон 16%)

- 09 ноября 2022, 13:08

- |

10 ноября старт размещения облигаций Группа Продовольствие 001P-02

Обобщенные параметры выпуска:

- Объем выпуска: 170 млн руб.,

- Срок обращения: 1 080 дней (3 года),

- Купонный период: 30 дней,

- Ставка купона:

1-6 купоны: 16% годовых,

7-18 купоны: 15% годовых,

19-30 купоны: 14% годовых,

31-36 купоны: 13% годовых.

Скрипт для участия в первичном размещении:

- полное / краткое наименование: Группа Продовольствие 001P-02 // ГрупПро1P2

- ISIN: RU000A105EP3

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

- режим торгов: первичное размещение

- код расчетов: Z0

- цена: 100% от номинала (номинал 1 000 руб.)

10 ноября заявки на первичном рынке будут приниматься

с 10-00 до 13-00 и с 16-45 до 18-30 (мск) (с перерывом на клиринг)

Подать заявку организатору (наименование покупателя, количество ценных бумаг или сумма покупки, наименование брокера, способ обратной связи) Вы можете через контакты клиентского блока:

- telegram-bot: @ivolgacapital_bot

( Читать дальше )

Блог компании Иволга Капитал |На 10 ноября намечен старт размещения 3-го выпуска облигаций ООО «Группа «Продовольствие».

- 09 ноября 2022, 09:29

- |

ИК Иволга Капитал выступит андеррайтером (техническим организатором) выпуска. Статус андеррайтера предполагает, что ИК Иволга Капитал обеспечивает технический прием и исполнение заявок на покупку облигаций на первичных торгах. При этом андеррайтер не собирает спроса на облигации, не проводит оценку кредитного качества эмитента и не планирует мониторить данное качество в ходе обращения облигаций.

Обобщенные предварительные параметры нового выпуска облигаций ООО «Группа «Продовольствие»:

- Объем выпуска: 170 млн руб.,

- Срок обращения: 1 080 дней (3 года),

- Купонный период: 30 дней,

- Ставка купона: 1-6 купоны: 16% годовых, 7-18 купоны: 15% годовых, 19-30 купоны: 14% годовых, 31-36 купоны: 13% годовых.

Более подробная информация об эмитенте и выпуске облигаций приведена в презентации.

Скачать презентацию:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал